Wie funktioniert die Due Diligence-Prüfung im Rahmen der CRR III Regularien? Simpel und effizient - mit FinAPU SCRA!

Mit der Einführung unseres neuen End-to-End-Tools für die Implementierung von Basel III/CRR III haben wir einen Branchenstandard gesetzt.

Warum das so ist, haben wir auch in einer umfassenden Gegenüberstellung zusammengefasst (siehe hier).

Ein zentrales Ziel bei der Entwicklung von FinAPU SCRA war die maximale Automatisierung, um unsere Kund:innen bestmöglich zu unterstützen. Zwei zentrale Vorteile die Kund:innen durch unserer Lösung ermöglicht werden: die automatisierte, unterjährige Berechnung der SCRA-Grades mit wenigen Klicks als auch die Durchführung der Due Diligence-Prüfung. Bei FinAPU SCRA entfallen damit manuell intensive und fehleranfällige Bewertungsverfahren in isolierten Berechnungssheets wie Excel-Tabellen. FinAPU SCRA spart damit nicht nur wertvolle interne Ressourcen bzw. Zeit, sondern gewährleistet auch eine höhere Genauigkeit und Konsistenz.

In drei Schritten zur Due Diligence-Prüfung

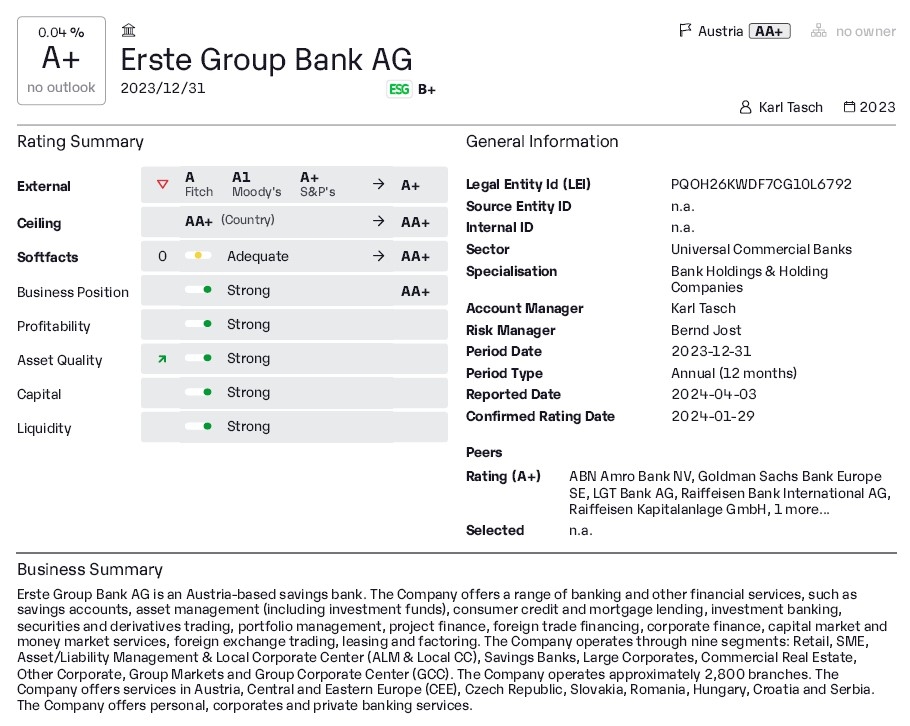

Schritt 1: Bestimmung des Kreditrisikos durch FinAPU Banken Rating Prozess

- Unterstützung der Markt- und Risikomitarbeiter bei der Erstellung von Ratingeinschätzungen

- Vergleichbares und konsistentes Banken-Ratingmodell, jährlich validiert und geprüft

- Solide und klare Kriterien zum Benchmark des internen Prozesses mit ECAI-Ratings

- Transparente, offengelegte Modelle

- Automatische Datenbanken, laufende Verwaltung und Überwachung

- Einfache Bedienung und modernes Design

- Mögliche Integration von ESG-Risiken in den Prozess

- Integration und Übersetzung des Kreditrisikos in den SCRA-Prozess

- Nutzung von einschlägigen Informationen im Analyse Sheet zur Prüfung der Allokation des internen Kapitals

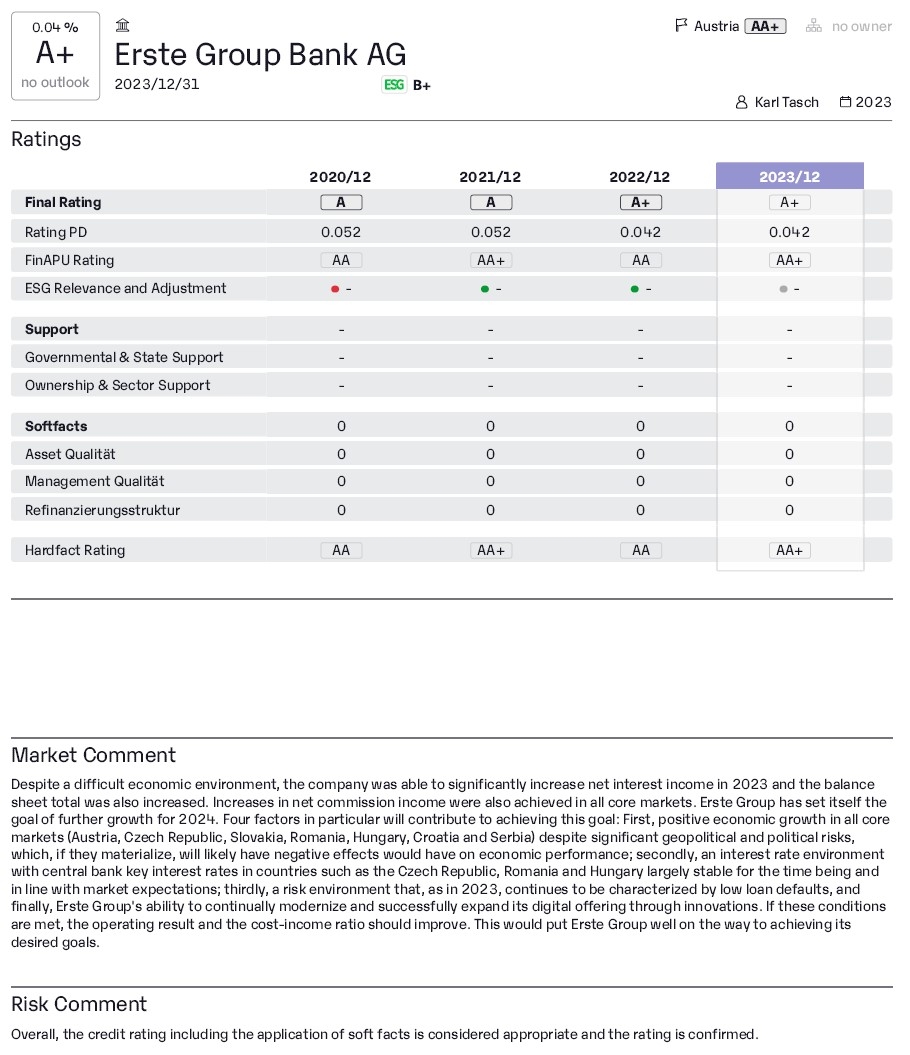

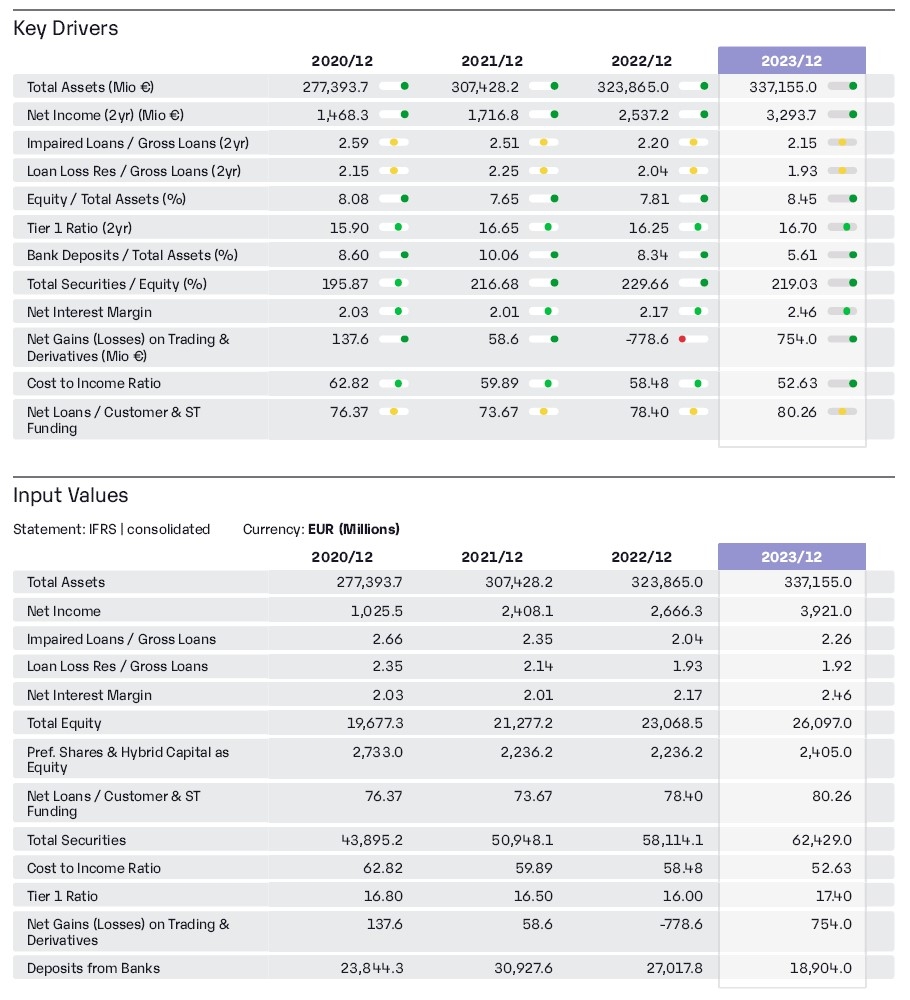

Schritt 2: Berechnung des SCRA-Grades durch FinAPU SCRA Prozess

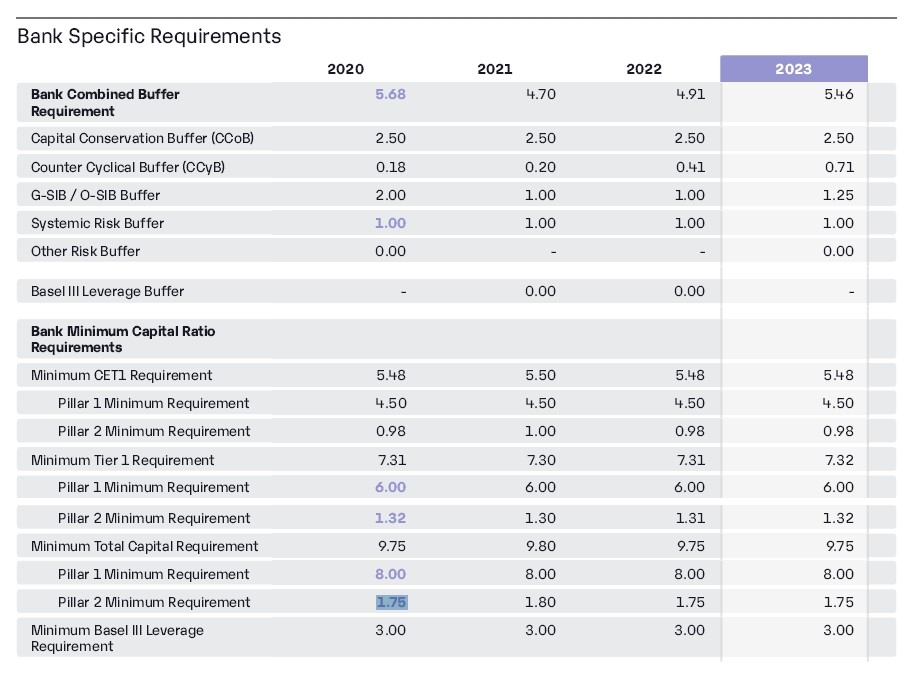

- Bestimmung der regulatorischen Eigenmittel Minimumerfordernisse (Pillar 1, Pillar 2 und Buffer)

- Prüfung, ob Ausnahme- bzw. Konsolidierungsregeln gelten

- Vergleich der Minimumerfordernisse mit den Eigenmittelquoten der Bank

- Prüfung der Kategorie A* (CET 1 >=14% und Leverage Ratio > 5%)

- Prüfung der "Auditor Opinion" und Zuordnung zu den SCRA-Grades basierend auf dem Ergebnis der Kreditrisikoprüfung

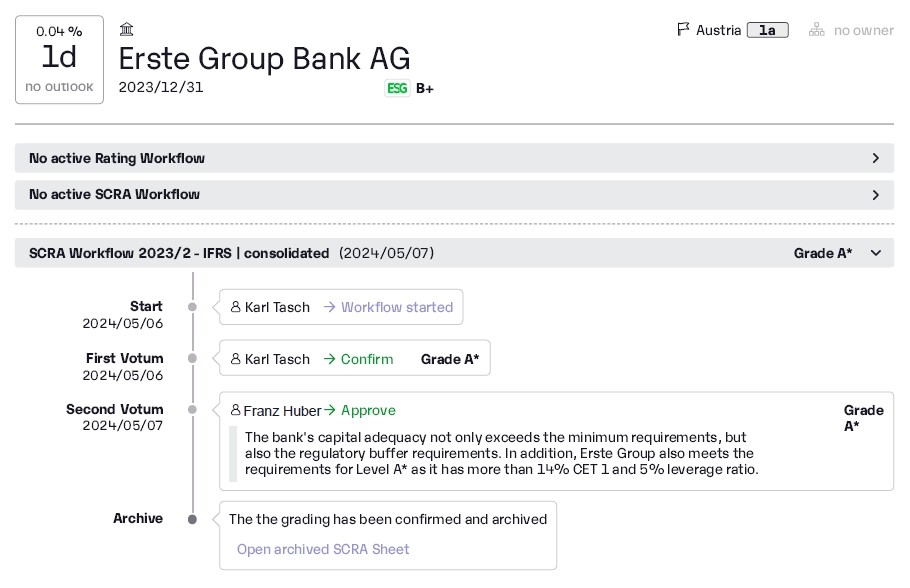

Schritt 3: Finalisierung und Bestätigung des SCRA-Grades mittels Workflow

- Einsatz revisionssicherer Workflows im 4-Augen-Prinzip

- Möglichkeit von Experteneingriff bei der Ratingerstellung

- Optimierung des Informationslags Geschäftsbericht / Offenlegungsbericht

- Integration von zusätzlichen Informationen und Dokumenten zur ganzheitlichen Bewertung

FinAPU SCRA ist mehr als eine Komplettlösung

FinAPU SCRA ist Ihr Partner im Risikomanagement und unterstützt Banken dabei, proaktiv, führend und sicher in ihrem Sektor zu agieren. Durch die Automatisierung kritischer Prozesse und die Bereitstellung präziser, aktueller Daten trägt FinAPU SCRA dazu bei, die Effizienz zu steigern und die Einhaltung strenger regulatorischer Anforderungen zu gewährleisten. Erfahren Sie mehr darüber, wie FinAPU SCRA alle Aspekte der Basel III/ CRR III-Implementierung berücksichtigt und Ihre Risikobewertungsprozesse transformiert: Kreditrisikostandardansatz, nahtlos und automatisiert | finapu